Bargeld war gestern: Bargeldlos zahlen mit elopay und paysafecard

Nach wie vor wird heiß diskutiert: „Ein staatliches Bargeld-Entwöhnungsprogramm ist eine schlechte Idee“, erklärt der Leiter des Prognosezentrums des Kieler Instituts für Weltwirtschaft, Prof. Stefan Kooths. Der Spiegel stellt in Anlehnung an Aussagen von Ökonomen die These auf, dass wir alle ohne Bargeld zu Verschwendern werden. Während Wirtschaft, Politik und Verbraucher weiter diskutieren, widmen wir uns dem Testen möglicher Bargeldalternativen: heute nehmen wir elopay und paysafecard genauer unter die Lupe.

Bargeldlos zahlen mit elopay

Die Berliner elopay GmbH stellt mit elopay eine App bereit, die es erlaubt, Geld zwischen Freunden zu senden oder Rechnungen aufzuteilen. Die App hat also nicht den Anspruch, das Bargeld komplett zu ersetzen, sondern möchte nur einen Teil dessen ausfüllen. Erhältlich ist elopay für iOS und Android; Kosten entstehen nicht. Um die gewohnt einfache Installation zu realisieren, erhält die App folgende Berechtigungen:

Die Berliner elopay GmbH stellt mit elopay eine App bereit, die es erlaubt, Geld zwischen Freunden zu senden oder Rechnungen aufzuteilen. Die App hat also nicht den Anspruch, das Bargeld komplett zu ersetzen, sondern möchte nur einen Teil dessen ausfüllen. Erhältlich ist elopay für iOS und Android; Kosten entstehen nicht. Um die gewohnt einfache Installation zu realisieren, erhält die App folgende Berechtigungen:

- Kontakte lesen

- SMS empfangen

- USB-Speicherinhalte lesen, ändern oder löschen (Fotos/ Medien/ Dateien & Speicher)

- Bilder und Videos aufnehmen

- WLAN-Verbindungen abrufen

- Daten aus dem Internet abrufen

- Vibrationsalarm steuern

- Netzwerkverbindungen abrufen

- Zugriff auf alle Netzwerke

- Dauerhaften Broadcast senden

- Ruhezustand deaktivieren

Mit diesen Berechtigungen punktet elopay zweifelsfrei; die Zugriffe sind sehr minimalistisch gehalten und durchweg durch Funktionalitäten erklärbar. Das dauerhafte Senden des Broadcasts etwa: Broadcast-Receiver warten auf Daten jeglicher Art, also sowohl innerhalb der Anwendung als auch Aktionen anderer Apps betreffend.

Um sich bei elopay anzumelden, müssen drei Voraussetzungen erfüllt sein: Sie müssen 18 Jahre oder älter sein, in Deutschland gemeldet sein und ein Mobiltelefon besitzen, das SMS erhalten kann. Entweder über die Internetpräsenz oder direkt aus der App können Sie sich bei elopay anmelden, indem Sie im ersten Schritt Ihren Namen, Ihre E-Mail-Adresse sowie ein selbst festgelegtes Passwort angeben. Nun steht Ihr Account und Sie können bereits die Funktionen des Social Networks von elopay nutzen, außerdem können Sie bereits Geld empfangen. Im zweiten Step, wenn Sie auch Geld senden möchten, tätigen Sie weitere Angaben und eröffnen somit einen elopay-Account auf Guthabenbasis. Nun können Sie Geld versenden und empfangen.

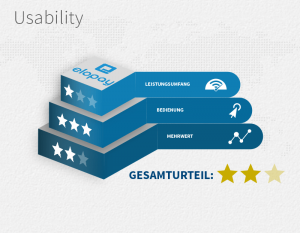

Die elopay Usability

Das Konzept von elopay ist zügig erklärt: Sie können mit Freunden und Bekannten Rechnungen teilen, können Gelder an Freunde und Bekannte versenden oder von ihnen empfangen. Das Ganze wird in einem Social Network, also ähnlich der Facebook-Timeline, dargestellt. Ihre Kontakte können Anmerkungen zu den Zahlungen machen. Elopay-Geschäftsführer Özkan Akkilic erklärt sein Konzept in einem Interview auf entwickler.de: „elopay ist die Bezahl-App unter Freunden. Wir sind eine unabhängige Plattform, um zwischen Freunden und Bekannten Geld zu versenden und zu empfangen ohne dabei sensible Bankdaten, wie die Kontonummer oder IBAN, an den Empfänger weiterzugeben. Mit elopay schickt man Geld an Kontaktdaten, die man sowieso schon im Adressbuch hat: Handynummern oder E-Mail-Adressen.“ Akkilic erklärt auch den Social Network-Gedanken: „Wir verbinden das Aufteilen einer Rechnung mit einem News-Stream, wie man ihn von Facebook her kennt. Der Feed mit den Aktivitäten meiner Freunde ist sozusagen das Gesicht von elopay: Die Beträge bleiben dabei immer privat, doch ich sehe an den oftmals lustigen Kommentaren zu den Zahlungen, was meine Freunde so machen.“

Das Konzept von elopay ist zügig erklärt: Sie können mit Freunden und Bekannten Rechnungen teilen, können Gelder an Freunde und Bekannte versenden oder von ihnen empfangen. Das Ganze wird in einem Social Network, also ähnlich der Facebook-Timeline, dargestellt. Ihre Kontakte können Anmerkungen zu den Zahlungen machen. Elopay-Geschäftsführer Özkan Akkilic erklärt sein Konzept in einem Interview auf entwickler.de: „elopay ist die Bezahl-App unter Freunden. Wir sind eine unabhängige Plattform, um zwischen Freunden und Bekannten Geld zu versenden und zu empfangen ohne dabei sensible Bankdaten, wie die Kontonummer oder IBAN, an den Empfänger weiterzugeben. Mit elopay schickt man Geld an Kontaktdaten, die man sowieso schon im Adressbuch hat: Handynummern oder E-Mail-Adressen.“ Akkilic erklärt auch den Social Network-Gedanken: „Wir verbinden das Aufteilen einer Rechnung mit einem News-Stream, wie man ihn von Facebook her kennt. Der Feed mit den Aktivitäten meiner Freunde ist sozusagen das Gesicht von elopay: Die Beträge bleiben dabei immer privat, doch ich sehe an den oftmals lustigen Kommentaren zu den Zahlungen, was meine Freunde so machen.“

Die elopay GmbH hat also nicht die Absicht, die Geldbörse zu ersetzen, sondern nur den Anspruch, sie zu ergänzen. Nach unserem Empfinden dürfte elopay sich mit seinem Konzept eher an ein junges Zielpublikum richten, das gerne über seine Ausgaben Bericht erstattet; allein das dürfte ältere Semester abschrecken. Elopay möchte sein Angebot noch ausweiten: im oben verlinkten Interview verrät Akkilic, dass das Berliner Unternehmen mit Partnershops im Gespräch ist. Als Beispiel konstruiert er: „So kann man mit unserer App etwa super bequem das Geld für ein gemeinsames Geburtstagsgeschenk einsammeln und es bald in einem unserer Partnershops ausgeben. Den Nutzer kostet das keinen Cent mehr, unsere Partnershops erhalten neue Kunden und wir erhalten dafür eine Kommission.“ Das klingt durchdacht und dürfte dann auch eine größere Zielgruppe ansprechen.

Die Anwendung ist intuitiv aufgebaut: Geld senden Sie über die Handynummer oder E-Mail-Adresse Ihres Kontakts, außerdem können Sie Geld an Facebook-Kontakte direkt senden. Der Zahlungsempfänger muss zum Empfang des Geldes eine Registrierung durchführen. Möchte der Kontakt die App selbst nur als Empfänger verwenden, genügt eine einfache Registrierung, wie oben beschrieben. Die Zahlung wird mit der PIN bestätigt und der Zahlungsempfänger wird automatisch informiert. Bisherige Anwender sind sehr überzeugt von der Funktionalität der App: 48 iOS-User vergeben derzeit satte 5 Sterne; Android-User sind bislang noch in der Unterzahl, mit den bisherigen vier Bewertungen wurden der App jedoch ebenfalls 5 Sterne spendiert. Die Anwender sind also mehr als zufrieden.

Ob die kostenlose Schiene von elopay beibehalten bleibt, darf bezweifelt werden: in iTunes schreiben die Entwickler, dass die Nutzung von elopay aktuell noch komplett kostenfrei sei, dass das Senden und Empfangen von Geldern immer kostenfrei bleiben werde und dass zurzeit auch noch Aufladungen und Auszahlungen kostenfrei bleiben. Es ist anzunehmen, dass sich letzteres beizeiten womöglich ändern wird, sicher scheinen die Berliner jedoch auch noch nicht zu sein.

Und der Mehrwert? Der scheint im Social Network-Gedanken der Bezahl-App zu liegen. Darüber hinaus ist es natürlich bequemer, einen Kontakt aus dem Telefonbuch zu wählen, als lange IBAN- und BIC-Zahlungsdaten irgendwo eintippen zu müssen. Da elopay nicht den Gedanken verfolgt, die Geldbörse komplett ersetzen zu wollen, können wir diese Mehrwerte als solche auch anerkennen. Hätte elopay das Ziel, Bargeld wirklich zu ersetzen, wäre der Leistungsumfang definitiv zu gering.

Die elopay Sicherheit

elopay stellt die Rechtsdokumente übersichtlich auf seiner Website zur Verfügung: problemlos kommen wir an alle nötigen Dokumente. Wir beginnen mit den AGB von elopay: diesen AGB muss innerhalb des Registrierungsprozesses aktiv zugestimmt werden. Der Jugendschutz wird beachtet; auch die AGB enthalten die Information, dass das Nutzen erst mit dem 18. Lebensjahr möglich ist. Dass elopay ausschließlich durch Privatpersonen verwendet werden darf, wird bereits angesichts des Leistungsumfangs deutlich, jedoch durch die AGB noch mal untermalt. Jeder Nutzer darf nur einen elopay-Account besitzen und das Erstellen eines Nutzerprofils fürs soziale Netzwerk erfolgt automatisch als „Bestandteil der Dienste von elopay“.

elopay stellt die Rechtsdokumente übersichtlich auf seiner Website zur Verfügung: problemlos kommen wir an alle nötigen Dokumente. Wir beginnen mit den AGB von elopay: diesen AGB muss innerhalb des Registrierungsprozesses aktiv zugestimmt werden. Der Jugendschutz wird beachtet; auch die AGB enthalten die Information, dass das Nutzen erst mit dem 18. Lebensjahr möglich ist. Dass elopay ausschließlich durch Privatpersonen verwendet werden darf, wird bereits angesichts des Leistungsumfangs deutlich, jedoch durch die AGB noch mal untermalt. Jeder Nutzer darf nur einen elopay-Account besitzen und das Erstellen eines Nutzerprofils fürs soziale Netzwerk erfolgt automatisch als „Bestandteil der Dienste von elopay“.

Der Vertrag zwischen Nutzer und elopay wird nach dem Verifizieren Ihrer während der Registrierung angegebenen E-Mail-Adresse wirksam. Diese Verifizierungs-E-Mail enthält mit Widerrufsbelehrung und einem AGB-Link auch Rechtstexte. Wird die E-Mail-Adresse nicht binnen sieben Tagen bestätigt, werden sämtliche Daten des Nutzers gelöscht. Elopay gestattet es sich, Nutzer jederzeit per E-Mail oder über andere Wege zu kontaktieren, um zum Beispiel Account-Informationen oder -Mitteilungen zu versenden. Über „eine nicht nachvollziehbare Unstimmigkeit“ innerhalb Ihrer Transaktionen ist „elopay unverzüglich zu informieren“. Da das elopay-Konto kein Bankkonto ist, wird Guthaben weder verzinst noch verfällt es.

Da das Konto im Guthaben geführt wird, ist elopay berechtigt, Zahlungen bei negativem Saldo nicht auszuführen. Sollte durch Buchungsüberschneidungen einmal ein negativer Saldo auftauchen, ist der Nutzer zum sofortigen Ausgleich verpflichtet. Kommt der Nutzer dem nicht binnen einer Woche nach, wird elopay Mahnungen ausstellen und/ oder Inkassomaßnahmen einleiten. Jede erfolgte Transaktion kann nicht mehr storniert werden. Deshalb ist der Zahlungssender auch alleinverantwortlich für die Richtigkeit der Transaktionsdaten. Rückerstattungsansprüche müssen direkt zwischen Sender und Empfänger geklärt werden. Die Haftung bezüglich der Identität von Begünstigten liegt beim Geldsender.

Möchten Sie Geld von anderen Nutzern anfordern, muss diese Anforderung begründet sein. Elopay behält sich vor, Accounts zu blockieren, die Zahlungsanfragen oder -anforderungen ohne Rechtsgrund senden. Binnen 14 Tagen ab Erhalt einer Zahlungsanfrage haben Nutzer Gelegenheit, diese Anfragen als unberechtigt bei elopay zu melden. Der zahlungsanfragende Nutzer kann darüber hinaus blockiert werden.

Nutzer sind in der Pflicht, ihre Daten wahrheitsgemäß anzugeben und Änderungen zeitnah mitzuteilen. Möchten Nutzer ein Profilbild einstellen, muss der Nutzer „eindeutig erkennbar“ sein. Die Korrektheit der Nutzerangaben darf elopay jederzeit überprüfen und ggf. Dokumente oder sonstige Identitätsnachweise nachfordern. Sie selbst sind für die Sicherheit Ihrer Zugangsdaten verantwortlich; Sie haften für sämtliche Aktivitäten, die über Ihren Account laufen, bis zu Ihrer Sperranzeige an elopay. Konnte sich der unautorisierte Dritte mit Ihren Login-Daten einloggen, geht elopay davon aus, „dass der Nutzer die im Verkehr erforderliche Sorgfalt für die Sicherheit der Zugangsdaten und/ oder sein Endgerät nicht erbracht hat. Insbesondere dürfen die Zugangsdaten für den Account nicht auf Endgeräten gespeichert werden, die auch für die Nutzung der elopay-Plattform genutzt werden.“ Hegen Sie Verdacht auf Missbrauch, sind Sie in der Pflicht, Ihre Endgeräte abzumelden und Ihren Account zu deaktivieren.

Möchten Sie Ihren Account kündigen, müssen Sie Ihr Guthaben auf Ihr Referenzkonto übertragen. Solange dies nicht geschehen ist, kann Ihr Konto nicht aufgelöst werden. Elopay behält sich auch das Recht vor, Prüfungen durchzuführen, wenn der Verdacht auf Terrorismusfinanzierung, Geldwäsche oder andere strafbare Handlungen besteht. Ändern sich die AGB, werden Nutzer darüber nicht nur informiert, sondern sie müssen den Änderungen erneut aktiv zustimmen. Dies geschieht spätestens mit dem Zugreifen auf Ihren Nutzer-Account und der dann erscheinenden Aufforderung, die Änderungen zu bestätigen.

Neben diesen AGB existieren auch noch AGB zur e-Geld-Nutzung. Hier erfahren wir, dass die Berliner elopay GmbH mit der luxemburgischen Kapitalgesellschaft Leetchie Corp. S.A. kooperiert; hier wird das Guthabenkonto des Nutzers geführt. Auch hier erkennen wir den Jugendschutz; Nutzer müssen das 18. Lebensjahr vollendet haben. Diese AGB zur e-Geld-Nutzung regeln im Wesentlichen die Transaktionen sowie die Rechte und Verpflichtungen, die mit den Transaktionen einhergehen. Daneben erfahren wir, dass Accounts geschlossen werden können, die seit 24 Monaten oder länger inaktiv sind. Der Nutzer wird per Post oder per E-Mail über die geplante Schließung informiert. Erfolgt keine Antwort, wird eine Schließungsgebühr fällig; das auf dem Konto liegende E-Geld wird aufs Referenzkonto gezahlt. Ist keines angegeben, verfällt das Guthaben.

Die Widerrufsbelehrung kommt bei elopay nicht nur in beiden AGB-Dokumenten vor, sondern hat sich sogar einen gesonderten Punkt im Bereich „Rechtliches“ verdient. Schön: Erstmals in unseren Payment-Tests finden wir ein Widerrufsformular vor, sogar im PDF, sodass Sie als Nutzer dieses Formular ideal für Ihren Widerruf verwenden können.

Wir sind bei der Datenschutzerklärung angelangt. Elopay bindet sich an die gesetzlichen Vorgaben, insbesondere ans Telemediengesetz (TMG) und ans Bundesdatenschutzgesetz (BDSG). Auch die Datenschutzregeln der EU finden Beachtung. Über Änderungen der Datenschutzbestimmungen werden Nutzer nicht informiert; elopay empfiehlt einen regelmäßigen Blick in die Datenschutzerklärung.

Besuchen Sie die elopay-Website, werden Zugriffsdaten ohne Personenbezug gespeichert, also „z. B. den Namen des Internetanbieters, die Webseite, von der aus auf unsere Webseite zugegriffen wird oder den Namen der angeforderten Datei“. Die Daten dienen der Angebotsoptimierung und „erlauben keinen Rückschluss auf die Person des Besuchers“. Elopay gibt diese Daten nicht weiter. Das Erheben Ihrer personenbezogenen Daten geschieht, soweit wie möglich, auf freiwilliger Basis. Außerdem werden persönliche Daten der elopay-Nutzer „zu keinem Zeitpunkt an Dritte für Werbezwecke, ohne eine gesonderte ausdrückliche Einwilligung hierzu, weitergegeben“.

Besteht zwischen elopay und Ihnen ein Vertragsverhältnis, werden Ihre personenbezogenen Daten erhoben und verwendet, „soweit dies zu diesen Zwecken erforderlich ist (Bestandsdaten)“. Außerdem werden Ihre „personenbezogenen Daten, soweit dies erforderlich ist um dem Nutzer die Inanspruchnahme unseres Services zu ermöglichen (Nutzungsdaten)“, erhoben, verarbeitet und genutzt. Personenbezogene Daten werden nur für einen Zeitraum gespeichert, wie es für den Zweck erforderlich ist, wobei handels- und steuerrechtliche Fristen selbstredend gewahrt werden müssen. Um gesetzlichen Anforderungen nachzukommen, etwa eine Strafverfolgung zu unterstützen oder aber um am geistigen Eigentum Rechte geltend zu machen, darf elopay Auskunft über Bestandsdaten erteilen.

Elopay weist darauf hin, dass Nutzer vorsichtig beim Teilen von Informationen sein sollten. Diese veröffentlichten Informationen können „gegebenenfalls von Suchmaschinen oder von Betreibern anderer sozialer Netzwerke erfasst werden“. Sie können Ihre Einwilligung zur Datenspeicherung für die Zukunft widerrufen, dann jedoch werden all Ihre personenbezogenen Daten gelöscht und die Konsequenz dessen ist die Löschung Ihres Accounts. Da keine Speicherung zur Reaktivierung des Accounts besteht, müssen Sie sich im Falle einer Neuregistrierung wie beim ersten Mal anmelden. Den üblichen Informationen zum Facebook-Plugin und zu Cookies folgt ein Hinweis auf den genutzten Webanalysedienst Mixpanel. Der Dienst protokolliert Seitenaktivitäten und -aufrufe; Sie können dem jedoch widersprechen.

Die rechtlichen Informationen stellt elopay gut auffindbar zusammen und hat sie verständlich verfasst; Schlupflöcher oder Seltsamkeiten sind uns nicht aufgefallen. Insgesamt verfolgt elopay ein recht datensparsames Modell, verzichtet jedoch nicht auf Social Network-Anbindungen mit den Datenkraken Facebook, Google Plus und Twitter. Hier gilt es dann, sich selbst zu überlegen, ob diese Plugins verwendet werden. Daneben möchte elopay seine Nutzer mit folgenden Sicherheitsparametern absichern:

- Zugriffsschutz: Ihr Account wird durch die E-Mail-Adresse und ein von Ihnen festzulegendes Passwort geschützt.

- Zahlungen: Ihre Zahlungen müssen durch eine PIN bestätigt werden.

- Fernzugriff: Aus dem Browser heraus können Sie an allen internetfähigen Geräten angemeldete Endgeräte abmelden, um Ihren Account im Falle von Diebstahl oder Verlust Ihres Endgeräts zu schützen.

- Verschlüsselung: elopay verschlüsselt alle Zahlungen und Informationen, um die „Übertragung der Daten in beiden Richtungen nicht von Dritten einsehbar“ zu machen.

- Keine Speicherung auf Endgeräten: sensible Zahlungsinformationen werden zu keiner Zeit auf Ihrem Endgerät gespeichert.

Auf der Sicherheits-Seite von elopay sind zudem Tipps für Nutzer bereitgestellt, um das Konto vor unbefugtem Zugriff zu schützen.

Das Fazit zum bargeldlosen Bezahlen mit elopay

elopay hat nicht den Anspruch, Bargeld ersetzen zu wollen. Vielmehr möchte der Payment-Anbieter eine Lösung fürs einfache Transferieren von Geldern unter Freunden und Bekannten schaffen und dem ganzen einen sozialen Charakter spendieren. Das ist gelungen. Einfach in der Bedienung, datensparsam und mit durchsichtigen Rechtstexten kann elopay punkten, wenngleich die Mehrwerte nicht die große Masse an Menschen ansprechen dürfte. Unsere Zusammenfassung:

- Einstiegshürden: keine Kosten, iOS- & Android-Verfügbarkeit, keine Windows Phone-Lösung, kinderleichte Installation, verständliches Setup, einfache Anmeldung/ Identifikation und sinnvolle, sehr sparsame Datenzugriffe

- Usability: kein außergewöhnlicher Leistungsumfang, fokussiert sich auf den P2P-Transfer mit sozialem Charakter, gute, einfache und intuitive App-Bedienung, kann (und möchte) das Bargeld nicht ersetzen

- Sicherheit: nachvollziehbare, verständliche AGB & Datenschutzerklärung, Datenweitergabe findet nur statt, wenn es sich nicht vermeiden lässt (wie bei gesetzlichen Vorgaben), Jugendschutz gegeben

Bargeldlos zahlen mit paysafecard

Auch paysafecard verfolgt nicht die Idee, das Bargeld ersetzen zu können, sondern möchte insbesondere den Online-Zahlbereich vereinfachen. Apps existieren wieder für iOS und Android. Um die einfache Installation durchzuführen, möchte die App auf folgende Berechtigungen zugreifen:

Auch paysafecard verfolgt nicht die Idee, das Bargeld ersetzen zu können, sondern möchte insbesondere den Online-Zahlbereich vereinfachen. Apps existieren wieder für iOS und Android. Um die einfache Installation durchzuführen, möchte die App auf folgende Berechtigungen zugreifen:

- Ungefährer Standort (netzwerkbasiert) & Genauer Standort (GPS- und netzwerkbasiert)

- Telefonstatus und Identität abrufen

- USB-Speicherinhalte ändern oder löschen (Fotos/ Medien/ Dateien & Speicher)

- Bilder und Videos aufnehmen

- WLAN-Verbindungen abrufen

- Telefonstatus und Identität abrufen

- Zugriff auf alle Netzwerke

- Netzwerkverbindungen abrufen

- Lichtanzeige steuern

Damit gehört auch die paysafecard-App zu den sparsamen, die nicht alles über Sie wissen möchten. Ein guter Start! Für die App entstehen weder Installationskosten noch Nutzungsgebühren. Sie registrieren sich, um die Funktion „my paysafecard“ zu nutzen, mit Ihrer E-Mail-Adresse, Vor- und Nachname, Geburtsdatum, Handynummer, Ihren Adressdaten und vergeben Benutzernamen und Passwort sowie eine Sicherheitsfrage bzw. die Antwort darauf. Während der Registrierung wird Ihr gültiger Personalausweis, alternativ der Reisepass zur Identifikation benötigt. Ihre Daten können nach Ihrer Anmeldung nicht mehr geändert werden, sie müssen wahrheitsgemäß angegeben werden. Der Registrierungsprozess ist also angesichts der Identifikation etwas ausführlicher und damit auch umständlicher.

Die paysafecard Usability

Paysafecard ist ein gern verwendetes Zahlungsmittel für Menschen, denen der Datenschutz wichtig ist. Das Prinzip ist wieder schnell erklärt: Sie laden Guthaben auf, indem Sie eine paysafecard kaufen. Die Verkaufsstellensuche hilft Ihnen hierbei weiter. Nun nutzen Sie Ihren persönlichen Login-Bereich („my paysafecard“), um mit dem 16-stelligen Code in tausenden Webshops zu zahlen. Die Partner kommen aus allen erdenklichen Richtungen; eine Übersicht finden Sie an dieser Stelle. Die paysafecard kaufen Sie für 10, 15, 20, 25, 30, 50 oder 100 Euro; der Gegenwert wird Ihnen dann zum Shoppen gutgeschrieben. Mit dem my PLUS-Programm wurde 2014 ein Treueprogramm eingeführt: mit jeder Transaktion sammeln Sie Treuepunkte, die Sie später gegen Shop-Angebote eintauschen können. Jetzt kommt die Besonderheit: Sie bezahlen in den Webshops mit der 16-stelligen PIN Ihrer paysafecard.

Paysafecard ist ein gern verwendetes Zahlungsmittel für Menschen, denen der Datenschutz wichtig ist. Das Prinzip ist wieder schnell erklärt: Sie laden Guthaben auf, indem Sie eine paysafecard kaufen. Die Verkaufsstellensuche hilft Ihnen hierbei weiter. Nun nutzen Sie Ihren persönlichen Login-Bereich („my paysafecard“), um mit dem 16-stelligen Code in tausenden Webshops zu zahlen. Die Partner kommen aus allen erdenklichen Richtungen; eine Übersicht finden Sie an dieser Stelle. Die paysafecard kaufen Sie für 10, 15, 20, 25, 30, 50 oder 100 Euro; der Gegenwert wird Ihnen dann zum Shoppen gutgeschrieben. Mit dem my PLUS-Programm wurde 2014 ein Treueprogramm eingeführt: mit jeder Transaktion sammeln Sie Treuepunkte, die Sie später gegen Shop-Angebote eintauschen können. Jetzt kommt die Besonderheit: Sie bezahlen in den Webshops mit der 16-stelligen PIN Ihrer paysafecard.

Angesichts der Auflade-Werte wird deutlich, dass Ihr Ausgabelimit je Transaktion bei 100 Euro liegt. Nun kann es jedoch auch sein, dass Sie mit der PIN einer 100 Euro-Wert-Karte lediglich für beispielsweise 50 Euro einkaufen möchten. Ihr Restguthaben bleibt erhalten. Sie können es später entweder direkt mit Ihrer PIN verwenden oder aber Sie können bis zu drei paysafecard-PINs bis zu einem Wert von 30 Euro kombinieren. Unter my paysafecard und in Ihrer App finden Sie all Ihre gekauften PINs und können diese verwalten. Die App findet für Sie zudem den Weg zur nächsten Verkaufsstelle. Weiter können Sie mithilfe der App QR-Codes scannen, um Guthaben aufzuladen oder zu zahlen, womit Sie sich die Eingabe der 16-stelligen PIN sparen können.

Die Bedienung der App ist selbsterklärend und auch die paysafecard selbst lässt sich kinderleicht anwenden, da das Prepaid-Prinzip wohl jedem bekannt ist. Bisherige User zeigen sich zufrieden: 121 iOS-User bewerten die App mit 4 Sternen, unter Android haben bereits mehr als 10.860 User bewertet und vergeben 4,2 Sterne. Kritisiert wird vorrangig der aufwendige Registrierungsprozess. Hier und da geht paysafecard auf die Kritiken ein und versucht zu helfen. Der Gesamteindruck ist sehr positiv.

Paysafecard gehört übrigens nicht zu den Newcomern. Bereits seit 2000 existiert das Unternehmen – paysafecard war sogar das erste in Europa bankenrechtlich genehmigte Zahlungsmittel. Der Mehrwert ist diesmal sehr klar erkennbar: möchten Sie online shoppen und verwenden Sie dafür die paysafecard, brauchen Sie in keinem Shop, der die paysafecard akzeptiert, persönliche Daten oder gar sensible Zahldaten eingeben. Privatsphäre und Datenschutz stehen im Mittelpunkt. Da jedoch nur online bei den zahlreich vorhandenen Akzeptanzstellen gezahlt werden kann, kann paysafecard das Bargeld keinesfalls ersetzen. Optional jedoch können Sie als Nutzer auch die paysafecard MasterCard beantragen, um mit einer Jahresgebühr von knappen 10 Euro und einer Aufladegebühr von 4 % des Aufladebetrags (Stand: 03/2016) auch offline zu zahlen.

Die paysafecard Sicherheit

Die paysafecard GmbH stellt drei verschiedene AGB bereit. Zunächst widmen wir uns den AGB für die paysafecard. Wir erfahren, dass die dahinter stehende Prepaid Services Company Limited (PSC) aus England stammt und die paysafecard GmbH die deutsche Zweigniederlassung darstellt. PSC untersteht der Finanzaufsichtsbehörde Englands. Nach der Klärung der Kosten erklärt PSC, dass die PIN und die Seriennummer von der paysafecard idealerweise ausgedruckt und sicher verwahrt werden, da Daten in elektronischer Form gestohlen werden könnten. Die paysafecard kann nicht auf Dritte übertragen werden; achten Sie also darauf, Ihre PIN nicht online über Tauschbörsen oder ähnliches zu erstehen, sondern an autorisierten Verkaufsstellen. Schlimmstenfalls kann es Ihnen sonst passieren, dass die PIN gesperrt wird und Ihr Geld verloren ist.

Die paysafecard GmbH stellt drei verschiedene AGB bereit. Zunächst widmen wir uns den AGB für die paysafecard. Wir erfahren, dass die dahinter stehende Prepaid Services Company Limited (PSC) aus England stammt und die paysafecard GmbH die deutsche Zweigniederlassung darstellt. PSC untersteht der Finanzaufsichtsbehörde Englands. Nach der Klärung der Kosten erklärt PSC, dass die PIN und die Seriennummer von der paysafecard idealerweise ausgedruckt und sicher verwahrt werden, da Daten in elektronischer Form gestohlen werden könnten. Die paysafecard kann nicht auf Dritte übertragen werden; achten Sie also darauf, Ihre PIN nicht online über Tauschbörsen oder ähnliches zu erstehen, sondern an autorisierten Verkaufsstellen. Schlimmstenfalls kann es Ihnen sonst passieren, dass die PIN gesperrt wird und Ihr Geld verloren ist.

Auszahlungen in bar sind zwar nicht möglich, allerdings können Sie E-Geld zurücktauschen, also den Gegenwert auf Ihr Referenzkonto transferieren. Für diesen Rücktausch werden Gebühren i. H. v. derzeit 7,50 Euro (Stand: 03/2016) fällig. Ihr Guthaben muss für diese Gebühr ausreichend sein. Vor dem Rücktausch müssen Sie Ihre Identität erneut durch Vorlage Ihrer Ausweisdokumente bestätigen. Dies dient dem Verhindern von Betrug und entspricht neben den geldwäscherechtlichen Richtlinien weiteren gesetzlichen Vorgaben. Sie können paysafecard jederzeit kündigen. Haben Sie allerdings Ihre paysafecard „im Rahmen des Fernabsatzes unter ausschließlicher Anwendung von Fernkommunikationsmittel erworben“, beispielsweise online oder am Verkaufsautomaten, so steht Ihnen lediglich ein 14-tägiges Widerrufsrecht zu.

Sie sind verpflichtet, „Ihre paysafecard sicher zu verwahren und Ihre PIN gegen die unbefugte Verwendung durch Dritte zu schützen“. Verlieren Sie Ihre paysafecard, wird dieser Verlust nicht ersetzt. Dies gilt bei Diebstahl ebenfalls: Sie könnten Ihr gesamtes Guthaben verlieren. Damit Ihre PIN nicht online ausgespäht wird, ist es Ihre Pflicht, sich vor PIN-Eingabe zu vergewissern, dass Sie über die URL https://customer.cc.at.paysafecard.com kommunizieren. Achten Sie weiter darauf, dass „das paysafecard Sicherheitszertifikat in der Adressleiste des Browsers ersichtlich ist“.

Besteht ein Verdacht auf Missbrauch oder ist Ihre paysafecard verlorengegangen, müssen Sie umgehend eine Sperranzeige durchführen. Dafür brauchen Sie die Seriennummer. Weiter sind Sie dazu verpflichtet, den Missbrauch „unverzüglich bei der Polizei anzuzeigen“. Haben Sie Sperranzeige erstattet, können Sie eine Ersatz-paysafecard mit dem Restwert der gesperrten Karte anfordern. Dafür müssen Sie den Kauf Ihrer paysafecard nachweisen können; im Falle des Diebstahls Ihrer Karte müssen Sie außerdem das Aktenzeichen der Polizeidienststelle mitteilen. Das bis zur Sperranzeige bereits verbrauchte Guthaben wird Ihnen nicht ersetzt. Werden die AGB geändert, erfahren Sie das zwei Monate vor Inkrafttreten der Änderungen auf der PSC-Website. Sind Sie mit den AGB-Änderungen nicht einverstanden, können Sie den Rücktausch Ihres Guthabens fordern, ohne dass dafür Gebühren entstehen.

Die AGB fürs Nutzen von „my paysafecard“ klären zunächst, dass Ihr my paysafecard-Konto kein Bankkonto ist. Weiter erfahren wir, dass Kunden das 16. Lebensjahr vollendet haben müssen, um sich anzumelden. Ein Altersnachweis darf jederzeit verlangt werden. Zur Identifizierung eines Nutzers ist PSC verpflichtet, die Kundenidentität über ein geeignetes Verfahren wie dem Post-Ident-Verfahren zu prüfen. Für das my paysafecard-Konto gilt ein Guthabenlimit von 5.000 Euro, wobei dieses Limit jederzeit durch PSC hoch- oder herabgesetzt werden darf. Abhängig vom Alter des Zahlenden sowie dem Land der Account-Anmeldung können die Zahlungsmöglichkeiten je nach Vertragsunternehmen beschränkt sein. Für die Verfügbarkeit von paysafecard als Zahlungsmittel kann PSC keine Gewähr übernehmen.

Änderungen Ihrer Adress- oder Kontaktdaten haben Sie „unverzüglich im Kundenbereich des my paysafecard Kontos einzutragen“. PSC darf Sie jederzeit auffordern, die Korrektheit Ihrer Angaben nachzuweisen. Unter Punkt 14 werden die Haftungsbedingungen konkretisiert: Sie haften für die missbräuchliche Verwendung Ihres Kontos bis zum Eingang Ihrer Sperranzeige mit höchstens 150 Euro; es sei denn, Sie handeln in betrügerischer Absicht, vorsätzlich oder aber grob fahrlässig. In diesen Fällen haften Sie unbeschränkt. Für Schäden, die nach der Sperranzeige eintreten, haftet paysafecard vollumfänglich – Ausnahmen bilden erneut betrügerische Absichten sowie vorsätzliches oder grob fahrlässiges Handeln Ihrerseits.

Nehmen Sie am Treueprogramm „my PLUS“ teil, sind die Allgemeinen Teilnahmebedingungen dafür relevant. Die Anmeldung ist kostenfrei und findet automatisch mit Ihrer Registrierung für Ihren my paysafecard-Account statt. Die Treuepunkte werden unterschieden in PLUS Points und Level Points; Einzelheiten zu den Unterschieden entnehmen Sie bitte den Teilnahmebedingungen. Die Teilnahme am Treueprogramm können Sie jederzeit beenden.

In den Datenschutzrichtlinien lesen wir eingangs, dass Änderungen jederzeit möglich sind und diese 30 Tage vor Wirksamwerden „durch einen Hinweis auf der Richtlinien-Seite unserer Website angekündigt“ werden. Besuchen Sie die paysafecard-Website, werden „Informationen zu Domain und Host, von denen aus Sie auf die Website zugreifen, die Internetprotokolladressen Ihres Computers oder Internetproviders sowie anonymisierte statistische Websitedaten“ erfasst. Dies diene der Sicherheit der Site sowie der Bewertung der Effektivität des Internetauftritts. Es folgen die üblichen Cookie- und Social Media-Plugin-Erklärungen (Facebook und Google Plus).

Kontaktieren Sie paysafecard über beliebige Kommunikationskanäle, „speichert paysafecard.com gegebenenfalls Ihre Anfrage und deren Inhalte einschließlich von Ihnen mitgeteilter persönlich identifizierbarer Informationen. Ihnen persönlich zuzuordnende Informationen, die Sie im Rahmen einer Anfrage übermitteln, werden ausschließlich mit Ihrer Kenntnis und aktiven Mitwirkung erfasst“. Persönliche Daten werden zur Zweckerfüllung erfasst, gespeichert und verwendet; bedeutet: stellen Sie eine Anfrage, etwa für eine Gutschrift auf Ihrem Bankkonto, wird der Kundenservice die notwendigen Daten speichern und verarbeiten; wenn nötig, werden sie auch von Vertriebsmitarbeitern oder Händlern erfasst. PSC setzt auf unterschiedliche Sicherheitsmechanismen: IT-Schutzmaßnahmen wie Datenverschlüsselung und Firewalls, kontrollierter physischer Zugang zu Gebäuden und Datenbeständen und keine Datenweitergabe an Dritte, außer wenn es das Gesetz verlangt, zählen zu diesen Maßnahmen.

Da Sie mit paysafecard einkaufen, ohne persönliche, Bank- oder Kreditkartendaten angeben zu müssen, wird Ihre Privatsphäre geschützt. Damit Sie sich noch besser schützen können, hat paysafecard wertvolle Hinweise zusammengestellt. Neben allgemeinen und besonderen Hinweisen zu Ihrer Sicherheit im Web und einer Sicherheitsbroschüre finden Sie auf dieser Sicherheitsseite auch die Möglichkeit, Sperranzeige zu erstatten.

Das Fazit zum bergeldlosen Bezahlen mit der paysafecard

Mit paysafecard gelingt es Ihnen auf keinen Fall, das Bargeld zu ersetzen – das möchte PSC jedoch auch nicht erreichen. Vielmehr finden Sie mit paysafecard eine Möglichkeit, ohne die Angabe von persönlichen oder Bank-/Kreditkartendaten online einzukaufen. Damit wird auch der Mehrwert sofort deutlich: Privatsphäre. Dieser Philosophie folgend, punktet paysafecard auch mit seiner eigenen Datenschutzeinstellung: Datenweitergabe wird konsequent vermieden. Die Zusammenfassung:

- Einstiegshürden: keine Kosten, iOS- & Android-Verfügbarkeit, keine Windows Phone-Lösung, kinderleichte Installation, verständliches Setup, verhältnismäßig aufwendige Anmeldung/ Identifikation und sinnvolle, sehr sparsame Datenzugriffe

- Usability: online shoppen ohne Angabe von persönlichen oder Bank-/Kreditkartendaten, sammeln von Treuepunkten und verwalten der PINs; gute, einfache und intuitive App-Bedienung, kann (und möchte) das Bargeld nicht ersetzen, Privatsphäre als eindeutiger Mehrwert

- Sicherheit: nachvollziehbare, verständliche AGB & Datenschutzerklärung, Datenweitergabe findet nur statt, wenn es sich nicht vermeiden lässt (wie bei gesetzlichen Vorgaben), Jugendschutz gegeben

Schreibe einen Kommentar